La inflación en el sector construcción se ha disparado por el impacto del tipo de cambio y los precios internacionales de diversas materias primas. Mientras los precios al consumidor repuntaron 3.36% en 2016, los precios al productor del sector de la construcción se elevaron 8.7% en el mismo periodo; para 2017 se prevé que la inflación en la industria de la construcción oscilará en un rango de 12% a 17.5 por ciento.

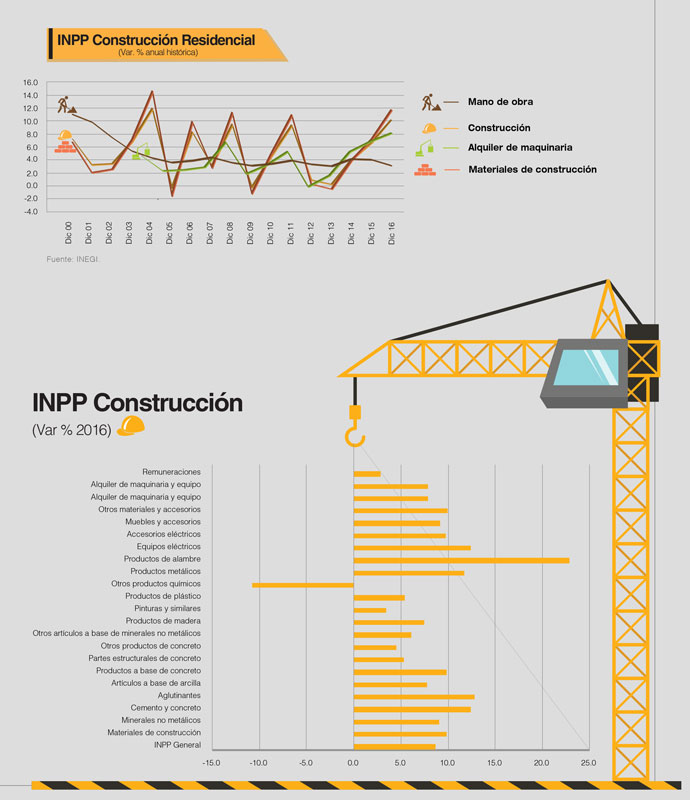

El Índice Nacional de Precios al Productor (INPP) del sector de la construcción se elevó 8.7% en 2016, por encima del 4.7% que registró en 2015; por componentes, el costo de los materiales para la construcción subió 9.8%, el alquiler de maquinaria 7.9%, y la mano de obra 2.9%, de acuerdo con cifras oficiales del Instituto Nacional de Estadística y Geografía (INEGI).

En el rubro de los materiales para la construcción, destaca el incremento del cemento y concreto con 12.4%, aglutinantes con 12.8%, productos de alambre con 22.9% y productos metálicos con 11.8 por ciento. Por tipo de obra, el costo de la edificación de la vivienda familiar subió 9.95%, naves y plantas industriales 9.36%, y de inmuebles comerciales y de servicios en 8.72 por ciento.

Según Gustavo Arballo, presidente de la Cámara Mexicana de la Industria de la Construcción (CMIC), desde que inició la debilidad del peso, las constructoras han tenido que absorber los incrementos en sus costos, ya que entre 30 y 50% de los materiales (aluminio, vidrio y maquinaria, entre otros) son importados.

Por su parte, Aurora García de León, directora general de la desarrolladora de vivienda Derex, señaló a Real Estate Market & Lifestyle que el costo total para la vivienda en el último año aumentó entre 12 y 14 por ciento.

También se incrementaron insumos: BBVA Bancomer

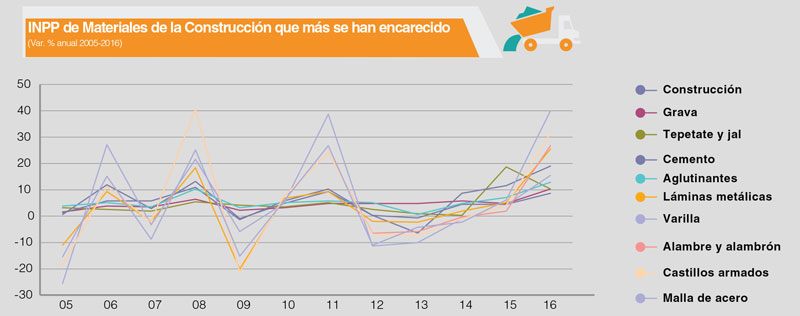

En el documento Situación Inmobiliaria México al Segundo Semestre de 2016, elaborado por BBVA Bancomer, se señala que los precios de la vivienda nueva se determinan por los costos de producción (insumos que emplea la industria de la construcción), y que desde 2015 los precios de la maquinaria y equipo, así como de los materiales, se han incrementado sustancialmente, lo que explica el incremento en el ritmo de apreciación de la vivienda, y destacó además que el costo del cemento y concreto han tenido el mayor impacto.

De acuerdo con el Centro de Estudios Económicos del Sector de la Construcción (CEESCO), estos materiales representan 11.6% del consumo total de insumos en el caso de la edificación de vivienda.

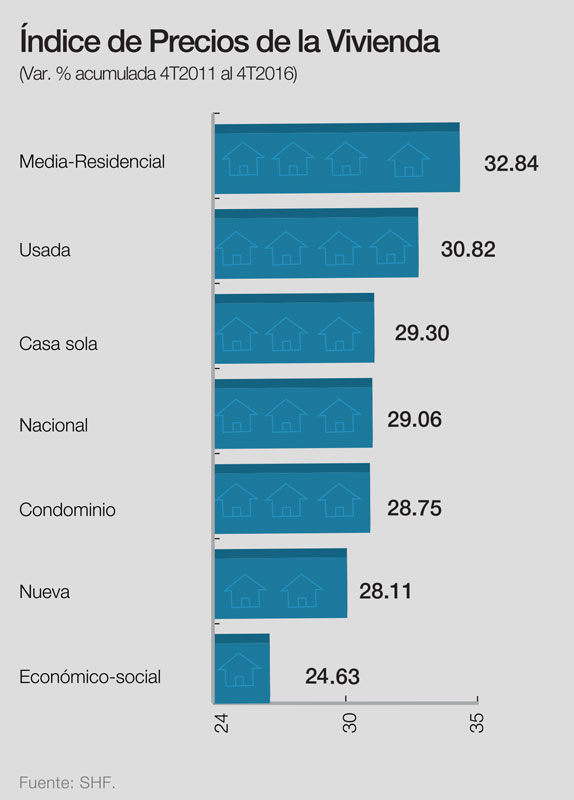

El Centro también destaca que estos aumentos no se han reflejado de manera satisfactoria en el precio final al consumidor: “los costos podrían no estar explicando toda la apreciación en los distintos segmentos de vivienda. Desde 2014, la vivienda media y residencial ha presentado un crecimiento mayor al segmento de interés social, gracias a las mejores condiciones de crédito público y privado. Esto último ha estimulado la demanda, lo que estaría impulsando el ritmo de apreciación en estos dos segmentos”.

En el mismo sentido, el análisis de BBVA Bancomer anotó que a partir de 2016, el factor más importante para el incremento en precios de la vivienda es el alza a los insumos, y destacó que el efecto de los costos de construcción en los márgenes de precios de la vivienda es de casi la tercera parte por cada punto porcentual.

En lo que respecta a la edificación productiva –naves industriales y centros comerciales–, el estudio de BBVA Bancomer apunta a que el incremento de su precio sigue acelerado, aunque una vez que se perciba en el mercado una menor demanda, el consumo de insumos disminuirá y con ello su precio; a partir de entonces, su ciclo de apreciación que ha sido sostenido desde 2014, alcanzará su máximo en el corto plazo.

Por su parte, el CEESCO destaca que el aumento de las gasolinas viene a complicar aún más el panorama de la industria de la construcción este año, ya que vendrá aparejado con las siguientes coyunturas:

- Recortes de 25% de la inversión física presupuestaria en 2017 respecto a 2016.

- Aumentos en el precio de alambre (varilla, alambrón, castillos de alambre) y cemento y concreto (22.9% y 12.5% respectivamente, a diciembre de 2016).

- Incrementos en el alquiler de maquinaria y equipo de 8% en 2016.

- Aumentos en las tasas de interés que inhiben la realización de proyectos productivos y aumentan el costo del financiamiento.

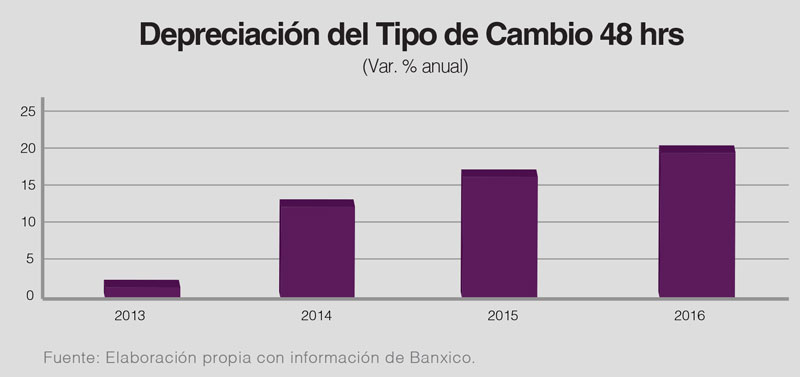

- Una depreciación acelerada del peso frente al dólar, en 2016, el peso se debilitó 20% respecto a 2015.

El CEESCO estima que el aumento en el precio de la gasolina impactará entre 4.8% y 6.0% a los precios en la construcción, y a los insumos que se encuentran directamente relacionados con el uso de gasolina y diésel, como lo son servicios de autotransporte de carga (1.5% a 2% de los insumos utilizados por la construcción) y el alquiler de maquinaria y equipo (del 1 al 4 por ciento).

Con estos datos, proyecta que la inflación en el sector construcción en 2017 oscilará en un rango de 12% a 17.5% anual, considerando que los precios del cemento y productos derivados del acero observan la misma tendencia al alza de 2016 y que el precio del diésel crecería de 16 a 20% en 2017.

Las expectativas de crecimiento del CEESCO para la industria de la construcción en 2017 se ubican en un rango de -1.0 a 0.5%, muy alejados del potencial de la industria que es entre 4 a 5% anual.

Inflación general se rinde ante devaluación y “gasolinazo”

Mientras que en 2016, el peso se devaluó 19.91% frente al dólar, el inicio de 2017 ha sido como una pesadilla. En la primera quincena de enero registró máximos históricos que llevaron al tipo de cambio por arriba de los 22 pesos aunque hacia finales de febrero se ubicó por debajo de 20 pesos.

Por su parte, la tasa de inflación cerró el año en 3.36%, aunque con presiones que en 2017 podrían llevarla por arriba de 4.5%; de hecho, la inflación, en términos anuales al mes de enero, se ubico en 4.72 por ciento.

A las presiones inflacionarias, se suma el incremento observado en la inflación subyacente (precios de las mercancías que han respondiendo a la depreciación del peso), y en la no subyacente por efecto del aumento en el precio de la gasolina en la frontera norte.

En 2017, la volatilidad financiera, en particular el persistente deterioro del tipo cambio, el incremento en los salarios mínimos, y el gasolinazo a través de los precios del diésel y la electricidad, serán costos que se reflejarán —en mayor o menor medida— en los productos de consumo básico como tortilla, leche, pan, huevo y transporte, entre otros, y finalmente, en la inflación.

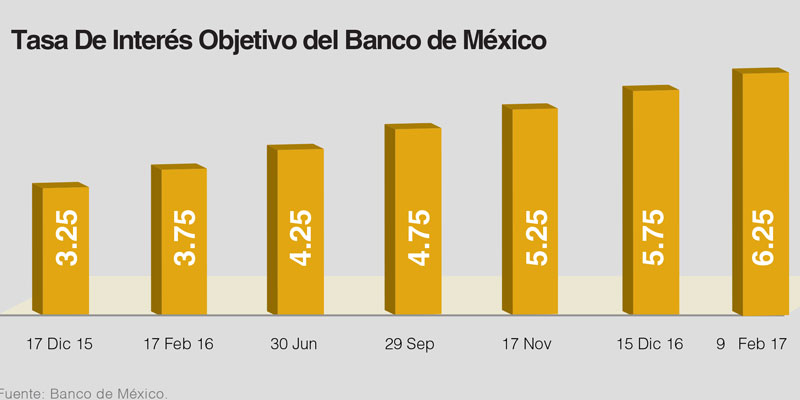

Por otra parte, el inicio del alza en las tasas de interés en Estados Unidos y la volatilidad financiera mundial, obligó a Banxico a incrementar en cinco ocasiones, durante 2016, su tasa de interés objetivo, por lo que este indicador pasó de 3.25% registrado en 2015, a 5.75% en diciembre de 2016, ubicándola —de acuerdo con Banxico— ligeramente arriba de la tasa neutral de equilibrio (nivel que no genera presiones inflacionarias) y desde el 4T2016 se observó la repercusión en el nivel de tasas de interés de largo plazo, como las de créditos hipotecarios. En febrero la tasa de referencia llegó a 6.25%, el costo del dinero se suma como factor de presiones inflacionarias.

En resumen, las presiones inflacionarias persisten, y según Agustín Carstens, gobernador de Banxico, la tasa de inflación se mantendrá por encima de 4% en gran parte de 2017, y estima que al cierre de año bajará a 4 por ciento. No obstante, anotó, las expectativas de inflación a largo plazo están bien ancladas, por lo que en 2018 volverá a ubicarse por debajo de este nivel.

Para el banco central, en 2017 la inflación se incrementará como efecto transitorio del alza de precios relativos (tipo de cambio y la gasolina, entre otros), y aunque la depreciación del peso ha sido significativa en los últimos cuatro años, Carstens destacó que la política monetaria implementada ha evitado que la caída del peso tenga una afectación uno a uno sobre la inflación, y es precisamente lo que ha permitido anclar las expectativas de inflación de largo plazo.

También afirmó que Banxico tendrá el reto de hacer que el ajuste del tipo de cambio real continúe siendo lo más ordenado posible para no afectar expectativas inflacionarias, y anticipa que el incremento en tasas no puede ser indiscriminado, además que no es la única herramienta con la que cuenta el organismo para lograr su objetivo de 3% +/-, un punto porcentual, sin afectar las expectativas de inflación de largo plazo.

Por su parte Banamex, de acuerdo con el promedio de su primera encuesta realizada este año, señaló que la inflación será de 4.7 por ciento.

De diciembre de 2015 a febrero de 2017 el Banxico ha venido incrementando la tasa de referencia: pasó de 3 a 6.25%.

Vulnerabilidad del peso

Los fundamentales de una economía son uno de los factores más importantes para darle solidez a una moneda, aunque con la globalización no siempre se ubica como el elemento más significativo en su nivel de cotización.

No obstante, contar con fundamentales sólidos siempre darán un buen respaldo a cualquier divisa en episodios de incertidumbre y volatilidad financiera. En el caso de México, estas bases en las que se sustentaba el Gobierno Federal muestran signos de deterioro, como la baja tasa de crecimiento de la economía (por debajo de su potencial); elevados niveles de deuda pública, como porcentaje del Producto Interno Bruto (PIB), que ya emite luces preventivas para las calificadoras de valores que pusieron en perspectiva negativa la calificación riesgo-país de México; así como la caída de las exportaciones y del ingreso de inversión extranjera al país.

Por ahora, el peso no cuenta con amarres lo suficientemente fuertes para defenderse de estos factores internos, ni de la volatilidad financiera internacional, ni la especulación cambiaria.

Por su parte, Manuel Sánchez, subgobernador del Banxico, señaló en el foro del Official Monetary and Financial Institutions Forum (OMFIF Meeting) realizado en Londres el pasado mes de octubre, la necesidad urgente que el país fortalezca sus fundamentales, los que considera, están seriamente afectados por el incremento de la deuda pública, el deterioro de las finanzas de Pemex, y el recorte al gasto de inversión del país.

A lo anterior se suma la contaminación por la depreciación del peso frente a la inflación, y se advierte una caída en la confianza del consumidor y del productor, al tiempo que las tasas de interés han aumentado al igual que la percepción de riesgo. La prima de riesgo soberano de México se ha incrementado con respecto a otros países, con calificaciones crediticias equivalentes (México 147.8 puntos base y Perú 103.5, por ejemplo).

Sánchez también afirmó que los riesgos al alza en la inflación prevalecen derivados del contagio generalizado por la depreciación del tipo de cambio sobre la inflación y al deterioro de las expectativas; además de presiones de la demanda agregada, así como la posibilidad que ocurran más episodios de aversión al riesgo.

En resumen, los factores que incidirán sobre la inflación en 2017, de acuerdo con Banxico, son los cambios en precios relativos de las mercancías como reflejo de la depreciación del tipo de cambio; el efecto temporal y parcial que tendrá el incremento al salario mínimo y la liberalización de precios en gasolinas aunque, subraya, su efecto será de corto plazo sobre la inflación y no se registra un aumento generalizado de precios que modifiquen las expectativas de inflación de largo plazo. Y se espera en perspectiva, que en 2018, se vuelva al 3 por ciento.

Texto:Sofía Flores

Foto: Real Estate Market & Lifestyle